El Banco Central chileno busca garantizar el flujo de pagos en el sistema financiero y mantener controlada la inflación. En otros países también se utiliza para conseguir el pleno empleo o la estabilidad en la balanza de pagos.

La política monetaria es la forma en que reacciona un banco central o autoridad monetaria ante shocks domésticos o externos que amenacen el cumplimiento de los objetivos institucionales. En la gran mayoría de los países, con estas acciones se busca la estabilidad de precios, aunque en muchos otros se incorporan metas como el pleno empleo, la estabilidad del sistema financiero y la estabilidad en la posición externa (balanza de pagos).

En el caso de Chile, el propósito de utilizarla es garantizar el flujo de pagos en el sistema financiero y mantener controlada la inflación. De este modo, la política monetaria es la manera que tiene el Banco Central (BC) para intervenir ante eventos que pongan en riesgo la economía interna.

Para lograrlo, la máxima autoridad monetaria utiliza algún instrumento de política monetaria (típicamente la tasa de interés de corto plazo o un agregado monetario), el que es modificado con el fin de traspasar sus efectos al resto de la economía, esto a través de los canales o mecanismos de transmisión.

Por este motivo, toda evaluación de una política monetaria debiera considerar:

-

Las acciones que adopta el BC, lo que se conoce como la regla de política o función de reacción.

-

Los mecanismos de transmisión que llevarían a la economía hacia una situación consistente con los objetivos de política.

Entonces, para fijar la política monetaria es clave establecer cuáles son los mecanismos de transmisión que actúan sobre la economía. Es decir, qué canales de difusión ocupa una acción determinada, y cuáles son sus características (variables y mercados involucrados, tiempos de ajuste y la intensidad de sus ajustes).

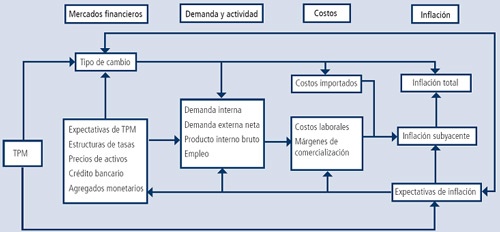

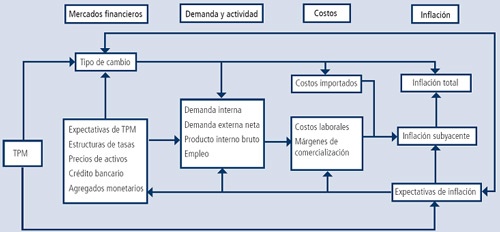

Cuadro: Mecanismos de Transmisión de la Política Monetaria en Chile / Fuente: “Política Monetaria del Banco Central de Chile en el Marco de Metas de Inflación”, 2007.

En el caso de la economía chilena, se entiende por política monetaria al manejo que hace el BC respecto de la Tasa de Política Monetaria (TPM) o Tasa de Instancia. En el cuadro se puede apreciar la relación entre las reglas de política y los mecanismos de transmisión existentes, según un informe de política publicado por el instituto emisor en enero de 2007 y que permanece vigente.

La autoridad establece qué acciones de política seguirá en base a la función de reacción del BC, y éstas son canalizadas hacia el mercado de activos y de dinero a través de los diferentes instrumentos de política. A su vez, los mercados de bienes y trabajo son afectados, lo que en última instancia altera también la producción y los precios.

Estos cambios se introducen nuevamente en la regla de política monetaria y se produce el mismo proceso de transformación y expansión.

Los canales de transmisión son:

-

1. Tasa de interés: es el instrumento más utilizado entre los bancos centrales. Una política monetaria expansiva se representa por una reducción de la tasa de interés de política y conduce generalmente a una reducción en las tasas de interés reales de largo plazo. Esto incentivará la inversión y el consumo de bienes durables. Esta medida busca aumentar la producción y causa una disminución de los precios agregados.

Alternativamente, un aumento en la tasa de interés presume un impacto negativo del consumo, incentivando el ahorro presente a favor de un consumo futuro. Además, se produce un ajuste a la baja en la inversión, como consecuencia de la menor rentabilidad de los proyectos debido a un costo de uso de capital superior. Todo esto afecta negativamente la demanda agregada y, con eso, la baja en las presiones inflacionarias.

-

2. Los precios de las acciones, bonos y bienes raíces y agregados como precios de activos, que afectan la riqueza de las personas y la demanda agregada: por ejemplo, las alzas de tasas generalmente se asocian con menores niveles de actividad futura, lo cual seguramente afectará negativamente a las ventas de las empresas. Esta situación es internalizada por el mercado con una caída en el precio de las acciones.

Esto hace caer la riqueza de las personas, disminuyendo el dinero disponible para enfrentar una eventual deuda y con ello la capacidad de gasto de los agentes económicos. Es así como alza de la TPM reduce la demanda agregada presente, lo que ayuda a la moderación de la inflación.

-

3. Tipo de cambio: por el lado de la demanda, un aumento en la tasa de interés doméstica llevará a la necesidad de depreciar la moneda para mantener la condición de paridad con la tasa de interés internacional (concepto que profundizaremos en clases posteriores). Esta condición señala brevemente que la rentabilidad de instrumentos en diferentes monedas debiera ser la misma al ajustarse por la desvalorización de una moneda versus la otra, y por el riesgo de emisión.

3. Esta depreciación incentivará las exportaciones, por lo que tendrá efectos expansivos sobre la demanda agregada. Sin embargo, por otra parte causará un encarecimiento de las importaciones y, por ende, efectos inflacionarios domésticos y contracción de la demanda agregada. El efecto encontrado empíricamente a mediano plazo es de carácter expansivo, incrementándose la demanda externa por nuestros productos e implicando una disminución de la demanda doméstica o interna por producción externa (caen las importaciones).

-

4. Agregados de crédito y monetarios: los diferentes agentes económicos se financian vía concesiones de crédito o mediante la colocación de efectos de comercio, bonos y acciones. El canal de crédito es el más utilizado para aquellos que por problemas de asimetrías de información no pueden acceder al mercado de emisión de bonos. Por lo tanto, las decisiones de gasto y de inversión quedan determinadas por su acceso al crédito bancario. En periodos de iliquidez, las empresas ven rápidamente ajustados sus niveles de contratación y ajustan su actividad a la baja, con la consecuente caída en el empleo.

-

5. Expectativas del sector privado sobre la futura política monetaria: éstas afectan todas las variables que se determinan considerando el futuro (forward-looking). Ellas influirían sobre todas las variables cuya determinación tiene implicaciones inter-temporales y que también responde a consideraciones sobre shocks futuros y la respuesta de la autoridad monetaria a ellos.

En Resumen…

-

La política monetaria es la forma en que reacciona un banco central o autoridad monetaria ante shocks domésticos o externos que amenacen el cumplimiento de los objetivos institucionales

-

Para lograrlo, la máxima autoridad monetaria utiliza algún instrumento de política monetaria (típicamente la tasa de interés de corto plazo o un agregado monetario), el que es modificado con el fin de traspasar sus efectos al resto de la economía.

-

Los efectos se traspasan a través de los canales de transmisión que son los siguientes: Tasa de interés, precios de las acciones, bonos y bienes raíces, además de agregados como precios de activos que afectan la riqueza de las personas; el tipo de cambio, los agregados de crédito y monetarios y, finalmente las expectativas del sector privado respecto del futuro de la política monetaria.

Ahora que viste la clase puedes profundizar más y conocer un caso aplicado.